Puntajes de Crédito

Cuando verifique su puntaje de crédito, probablemente querrá saber qué significan los tres dígitos y descubrir cómo se compara. ¿Qué es un buen puntaje de crédito?

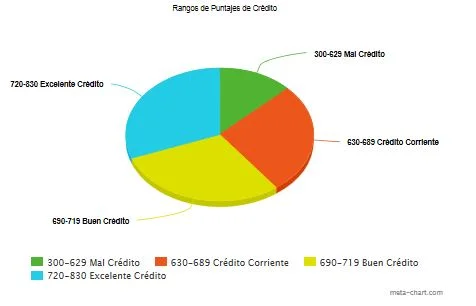

VantageScore 3.0 y FICO 8, los modelos de calificación de crédito más utilizados, tienen un rango de 300 a 850. Cada prestamista establece sus propios estándares para lo que constituye un puntaje "bueno". Pero, en general, los puntajes corresponden a las siguientes líneas:

Rangos de puntuación de crédito

300-629: Mal Crédito

630-689: Crédito Corriente

690-719: Buen Creditor

720 and up: Excelente crédito

Fair Isaac Corp. produce el algoritmo de calificación crediticia utilizado para la mayoría de las decisiones de préstamos en los Estados Unidos. La mayoría de los puntajes FICO corren de 300 a 850, y cuanto mayor sea el puntaje, mejor. (Algunas versiones de la puntuación FICO, como las de las industrias automotriz y de tarjetas de crédito, se encuentran en diferentes escalas).

VantageScore es un competidor desarrollado por las tres principales oficinas de crédito: Equifax, Experian y TransUnion y es otra versión de su puntaje de crédito. Tanto para VantageScore como para los puntajes FICO, los datos utilizados para calcular los puntajes de crédito provienen de las oficinas, y el factor más importante son los pagos a tiempo.

A continuación se detalla cómo se dividen los puntajes dentro de cada rango, por porcentaje de puntajes:

¿Cómo afecta su puntaje de crédito a su vida?

Incluso si su puntaje es de 500 o más bajo, aún puede obtener crédito, pero vendrá con tasas de interés muy altas o con condiciones específicas, como depositar dinero para obtener una tarjeta de crédito asegurada. Es posible que tenga que pagar más por el seguro del automóvil o depositar depósitos en los servicios públicos de su casa. Por ejemplo usted pagara más para instalar cable en su casa

A medida que agrega puntos a su puntaje, tendrá acceso a más productos de crédito y pagara menos por usarlos – de alguna manera ahorrándole dinero – Así que vale la pena entender lo bien.

Por ejemplo, alguien con puntajes FICO en el rango de 620 pagaría $ 65,000 más en una hipoteca de $ 200,000 a 30 años que alguien con FICO más de 760, según datos recopilados por Informa Research Services.

En el otro extremo de la escala, los consumidores con puntajes superiores a 750 tienen muchas opciones, incluida la capacidad de calificar para el 0% de financiamiento en automóviles y el 0% de tarjetas de crédito de interés.

Encuentre el Punto de Partida

Es importante saber dónde se encuentra, por lo que vale la pena controlar su puntaje. Puede obtener un puntaje de crédito gratis de una serie de sitios web de finanzas personales, incluyendo Credit Karma – la página web solamente está disponible en Ingles.

Lo importante es usar el mismo puntaje cada vez que usted pueda controlarlo. Hacer lo contrario es como tratar de controlar su peso en diferentes escalas, o posiblemente alternar entre libras y kilogramos. Algunas fuentes pueden estar usando una escala diferente por completo. Por lo tanto, elija un puntaje (FICO o Vantage) y quédese con él para darle seguimiento y mejorarlo. El progreso que hagas medido por un puntaje se reflejará en los demás.

Y tenga en cuenta que, al igual que el peso, los puntajes fluctúan. Un puntaje es una instantánea, y el número puede variar cada vez que lo verifique. Mientras lo mantenga en un rango saludable, esas variaciones no tendrán un impacto en su bienestar financiero.

Los prestamistas miran más que puntajes de crédito

Cuando vaya a pedir dinero prestado, un buen puntaje de crédito no garantiza una buena tasa de interés, o incluso una aprobación.

Los puntajes de crédito analizan su historial de crédito para calcular la probabilidad de que reembolse el dinero prestado; puede estar muy endeudado y tener puntajes de crédito excelentes si ha pagado todas sus facturas a tiempo. Pero sus informes de crédito no reflejan si puede pagar el crédito que está solicitando. Es por eso que sus ingresos y otras deudas juegan un papel clave en las decisiones de prestamistas, ya que los prestamistas consideran lo que deben junto con lo que gana y los activos que ha acumulado. Los prestamistas utilizan un cálculo llamado comparación de deuda a ingreso total para evaluar si puede pagar un préstamo.